Новости

Методика оценки объектов капитального строительства (ОКС)

По результатам общественного обсуждения в профильной группе авторы подготовили новую версию статьи.

Ильин М.О.

к.э.н., Исполнительный директор НП «СРОО «Экспертный совет»

Круглов М.В.

член Экспертного совета ООО «Российское общество оценщиков»

Вашему вниманию предлагается первая попытка систематизации методических наработок по оценке объектов капитального строительства. Авторы надеются на широкое обсуждение материала в профессиональном оценочном сообществе, результатом которого должна стать разработка профильных Методических рекомендаций.

1. Введение

В настоящее время в России осуществляется переход на новую схему налогообложения недвижимого имущества – на смену инвентарной стоимости в качестве налоговой базы пришла кадастровая стоимость.

Специфика кадастровой оценки (использование методов массовой оценки, недостаток и недостоверность информации в исходном перечне объектов оценки, недостаточная квалификация Оценщиков и пр.) приводит к тому, что стоимость ряда объектов недвижимости искажается. Искажение кадастровой стоимости в любую из сторон имеет негативные последствия:

- при завышении – неоправданно повышается налоговая нагрузка на юридических и физических лиц, что, в конечном итоге, снижает их конкурентоспособность, конкурентоспособность национальной экономики в целом;

- при занижении – бюджеты разного уровня недополучают налоговые поступления, что затрудняет выполнение государством своих функций (реализацию социальных, инфраструктурных и пр. проектов [1]).

Законодательством России предусмотрен механизм «оспаривания» величины кадастровой стоимости, которое может осуществляться как через Комиссии по рассмотрению споров о результатах определения кадастровой стоимости, так и через суды. Сторона, несогласная с величиной кадастровой стоимости, может подать заявление о ее корректировке – установлении в размере рыночной стоимости, которая определяется в соответствующем отчете об оценке.

С 2013 года оценка рыночной стоимости земельных участков в целях оспаривания кадастровой стоимости стала одним из основных направлений деятельности Оценщиков. А с начала 2015 года в этих же целях началась оценка рыночной стоимости объектов капитального строительства

(далее – ОКС).

Несмотря на кажущуюся простоту ОКС как объекта оценки, у практикующих Оценщиков возникают следующие основные вопросы:

- что такое ОКС и включает ли он земельный участок?

- какие способы оценки рыночной стоимости ОКС существуют?

- как «очистить» стоимость единого объекта недвижимости от вклада земельного участка?

- как учитывать НДС в рыночной стоимости ОКС?

- на что еще обращать внимание относительно «классических» отчетов об оценке недвижимости?

В настоящей статье указанные вопросы рассматриваются применительно к отчетам об оценке, выполненным в целях оспаривания результатов определения кадастровой стоимости.

2. Что такое ОКС и включает ли он земельный участок

По изначальной задумке законодателя (1990-е годы) предполагалось, что будет осуществляться налогообложение единого объекта недвижимости (далее – ЕОН), включающего как земельный участок, так и расположенные на/в нем улучшения. Позднее стало понятно, что без разделения ЕОН на отдельные составляющие не обойтись, поскольку часто земельный участок и улучшения находятся в собственности различных субъектов, земельный участок намного чаще находится в общей долевой собственности и пр. Было принято решение осуществлять взимание налога за недвижимость двумя частями – в виде земельного налога (за земельный участок) и в виде налога на имущество (за улучшения). Грубо говоря, ОКС представляет собой «кирпичи» (строительные материалы и работы по возведению объекта с учетом разного рода накладных расходов, типичных при возведении объектов соответствующего вида).

В настоящее время определение ОКС дано в абз. 10 ст. 1 Градостроительного кодекса [2] – это здание, строение, сооружение, а также объекты, строительство которых не завершено, за исключением временных построек, киосков, навесов и других подобных построек. Отметим, что в налоговом законодательстве понятие ОКС отсутствует.

Рыночная стоимость ОКС не включает стоимость прав на приходящийся на него земельный участок.

Основные аргументы в поддержку данной позиции:

- во-первых, основной целью, для которой определяется кадастровая стоимость, является налогообложение. Очевидно, что схема налогообложения не должна приводить к повторному обложению налогами активов, имеющими сопоставимое социально-экономическое значение. Главой 31 Налогового Кодекса предусмотрен земельный налог, налоговой базой которого является кадастровая стоимость земельного участка. Включение стоимости земельного участка в состав стоимости ОКС приведет к повторному налогообложению земельного участка: напрямую в виде земельного налога, а также в виде части налога на имущество за соответствующий объект недвижимости (земельный участок с расположенными на нем улучшениями);

- во-вторых, «неразрывная связь с землей» является основным критерием, по которому объекты относятся к недвижимости (ст. 130 Гражданского Кодекса [3]). В определении ОКС данный критерий не закреплен;

- в-третьих, из п.п. «г» п. 24 ФСО №7 [4] прямо следует, что стоимость объекта капитального строительства равна разности стоимости объекта недвижимости и стоимости прав на земельный участок.

Важные комментарии:

- если собственник улучшений использует земельный участок на праве аренды – налог на землю должен платиться собственником земельного участка;

- если собственник улучшений использует земельный участок на праве аренды, а собственником земельного участка является государство или муниципальное образование – плата за землю берется в опосредованном виде, в виде арендных платежей, которые так же, как и земельный налог, являются функцией от рыночной (кадастровой) стоимости земельного участка;

- если права на земельный участок не оформлены – это является недоработкой соответствующих органов государственной власти, поскольку в соответствии с п. 3 ст. 35 Земельного Кодекса [5] «собственник здания, сооружения, находящихся на чужом земельном участке, имеет преимущественное право покупки или аренды земельного участка ...»;

- ситуация с квартирами является своеобразным юридическим казусом, который должен быть устранен законодательно в ближайшее время. Например, владельцы квартир могут стать плательщиками земельного налога. В любом случае, данный казус не должен изменять единый подход к налогообложению недвижимости.

3. Способы оценки рыночной стоимости ОКС

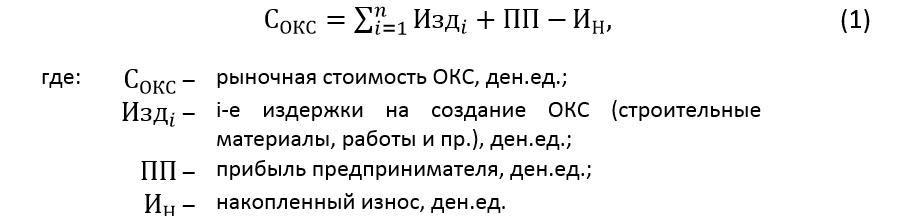

3.1. Учитывая описанную выше сущность ОКС («кирпичи»), наиболее простым способом оценки стоимости ОКС является применение методов затратного подхода к оценке:

Данная схема расчета характеризуется максимальной простотой. Однако, к сожалению, некоторые правоприменители (Комиссии по оспариванию результатов определения кадастровой стоимости, большинство СРОО), а также суды пока не готовы принимать отчеты об оценке ОКС, в которых реализован только затратный подход к оценке. Это приводит к тому, что в абсолютном большинстве отчетов об оценке реализуются более сложные схемы расчетов, описанные далее.

Оценочное сообщество должно донести свою профессиональную позицию до указанных правоприменителей. В противном случае, возможно вырождение профессиональной деятельности до «ритуальных» бессмысленных действий.

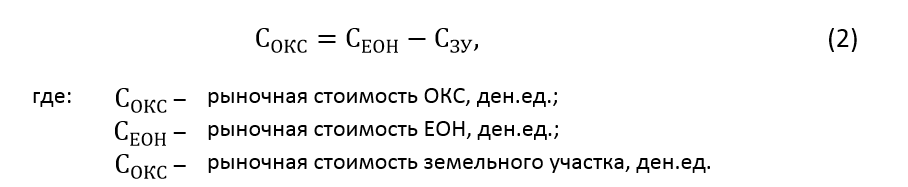

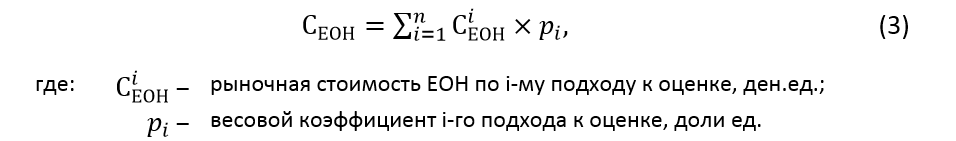

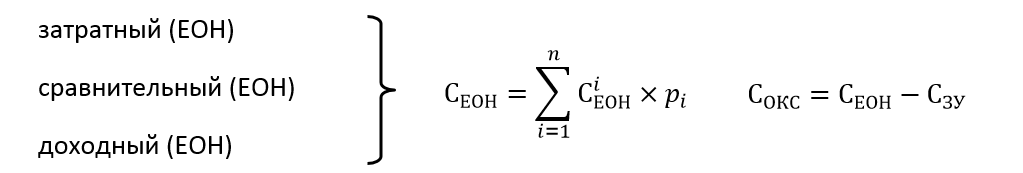

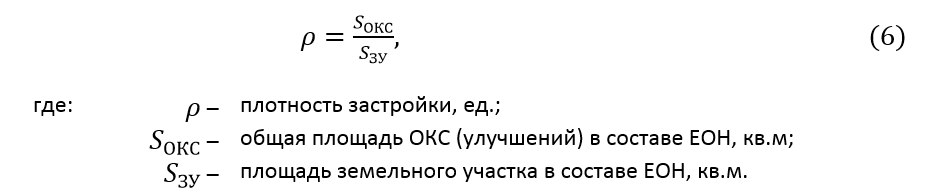

3.2. Через стоимость ЕОН:

При этом стоимость ЕОН может определяться по нескольким подходам к оценке:

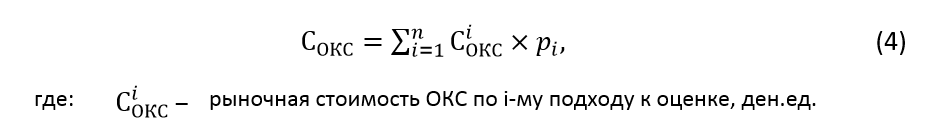

Учитывая (1) – (3) имеем:

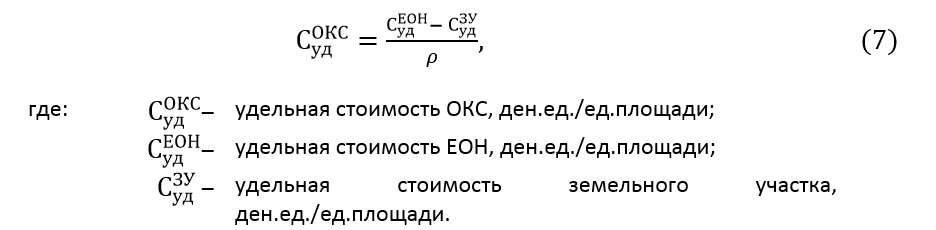

3.3. Прямое определение стоимости ОКС:

Для затратного подхода к оценке применяется выражение (1), для сравнительного – см. раздел 4 статьи. В доходном подходе к оценке рыночная стоимость ОКС может быть определена напрямую модифицированным методом остатка:

При выборе подходов к оценке рыночной стоимости ОКС следует исходить из целесообразности. Как правило, для типичных ОКС в крупных населенных пунктах или в их ближайших окрестностях можно ограничиться доходным и сравнительным подходами (или даже одним сравнительным), поскольку именно они дают наиболее достоверный результат.

Опытный Оценщик может самостоятельно предложить вариации способов расчета, описанных в п. 3.1 – 3.3, которые будут учитывать специфику конкретной оценочной ситуации (особенности рыночной конъюнктуры, объекта оценки и имеющейся исходной информации).

В целом, при оценке ОКС по сравнению с оценкой «типичных» объектов недвижимости присутствует единственная методическая проблема. В настоящее время в открытых источниках отсутствует информация о ценах ОКС, которые могли бы быть использованы в качестве объектов-аналогов. По этой причине в сравнительном и доходном подходе в качестве объектов-аналогов возможно использование ЕОН с проведением «очистки» их цены от вклада земельного участка – см. далее.

4. Как «очистить» стоимость ЕОН от вклада земельного участка

Обратим внимание, что расчетные модели, предусматривающие «очистку» стоимости ЕОН от вклада земельного участка, обычно характеризуются большей погрешностью, чем модель, описанная в разделе 3.1.

4.1. «Очистка» может быть осуществлена по двум основным схемам:

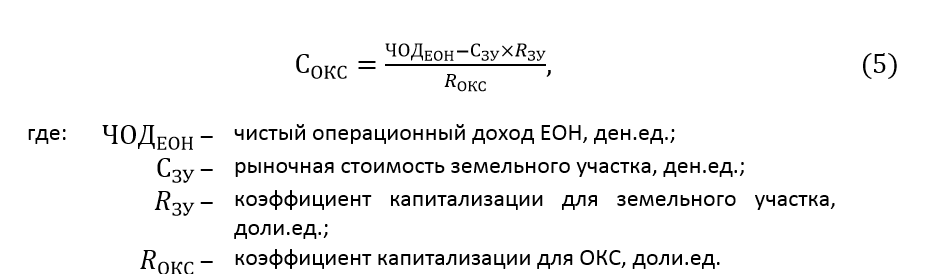

- «на входе» – цена ЕОН-аналогов уменьшается на вклад стоимости земельных участков еще до внесения корректировок на различие в характеристиках с ОКС-объектом оценки (табл. 1);

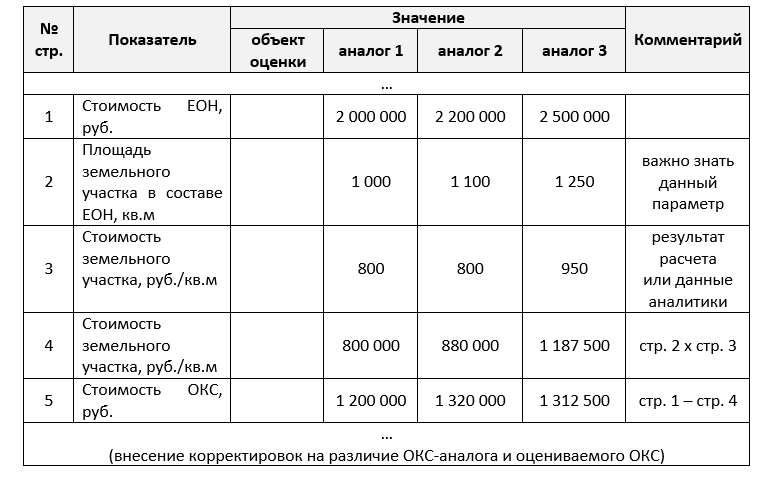

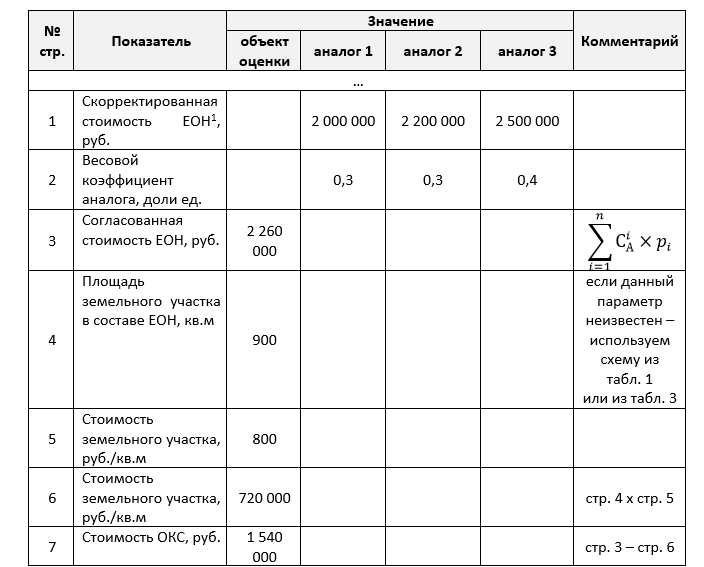

- «на выходе» – определяется стоимости ЕОН, включающего оцениваемый ОКС, после чего из нее вычитается стоимость земельного участка, приходящегося на объект оценки (табл. 2).

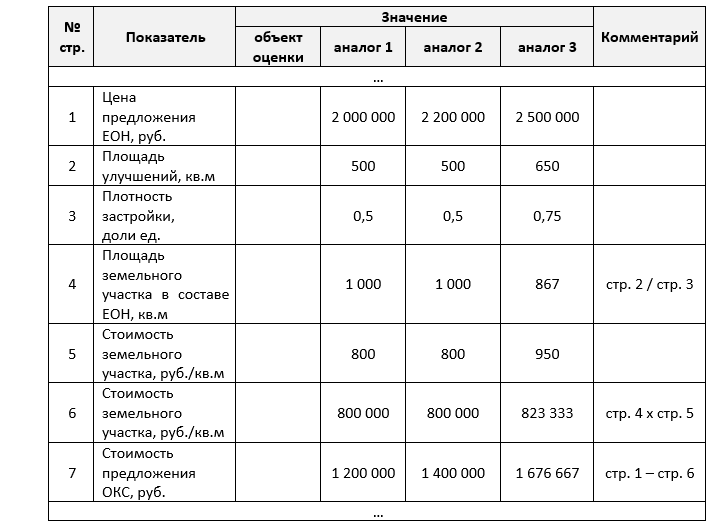

Таблица 1.

«Очистка» цены ЕОН-аналогов от вклада земельного участка «на входе»

Отметим, что схема, описанная в табл. 1, характеризуется ростом сложности расчетов: вместо прямого определения стоимости ЕОН (см. раздел 3.1) определяется стоимость нескольких «побочных» земельных участков и пр.

Таблица 2.

«Очистка» стоимости ЕОН от вклада земельного участка «на выходе»

[1] – нивелированы различия между ЕОН-аналогом и ЕОН, в состав которого входит оцениваемый ОКС.

4.2. Для получения информации о площади земельного участка в составе ЕОН-аналогов, а также проверки достоверности информации в публичных офертах может быть реализован следующий алгоритм.

4.2.1. По адресу и/или ориентиру, указанному в объявлении, находится место расположения объекта-аналога на:

- публичной кадастровой карте Росреестра (maps.rosreestr.ru);

- картах общедоступных картографических сервисов (например, maps.yandex.ru или google.ru/maps).

4.2.2. На всех картах включается режим «вид со спутника».

4.2.3. Через сопоставление изображения указанных карт определяется номер кадастрового участка под объектом-аналогом.

4.2.4. Уточняется / проверяется информация по существенным ценообразующим параметрам:

- площадь;

- форма;

- адрес;

- разрешенное использование;

- кадастровая стоимость;

Также по кадастровому номеру на сайте Росреестра в разделе «Справочная информация по объектам недвижимости в режиме online» можно получить дополнительную информацию (например, дату постановки на кадастровый учет; права и ограничения).

При определенной сноровке на отработку одного объекта требуется около 5 минут.

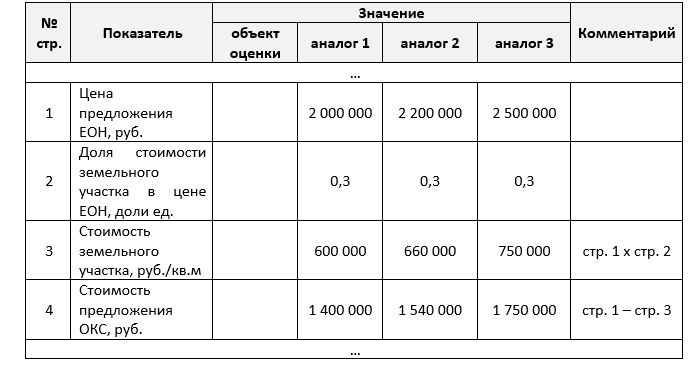

4.3. Когда отсутствует информация о площади земельного участка в составе ЕОН-аналогов, возможно использовать информацию о плотности их застройки (табл. 3) или о доли стоимости земельного участка в цене сопоставимых ЕОН (табл. 4).

Величина плотности застройки может быть получена различными способами, например:

- по результатам уточнения у продавца;

- по фотографиям в оферте о продаже аналогов;

- на основе средней плотности застройки в соответствующем сегменте рынка (при отсутствии более точной информации).

Таблица 3.

«Очистка» цены от вклада земельного участка через плотность застройки

Таблица 4.

«Очистка» цены от вклада земельного участка через долю стоимости

4.4. При выделении стоимости ОКС из стоимости ЕОН необходимо анализировать плотность застройки соответствующего ЕОН на соответствие типичным объектам-аналогам в соответствующем сегменте рынка. Неучет данного фактора способен приводить к существенному искажению итоговой величины стоимости. С методологической точки зрения:

- если применяется сравнительный подход к оценке ЕОН и не вносятся какие-либо корректировки на различие в площадях земельных участков ЕОН-аналогов и земельного участка, относящегося к объекту оценки – результат будет отражать стоимость ОКС объекта оценки с земельным участком, площадь которого соответствует средней или средневзвешенной плотности застройки по аналогам (в зависимости от применяемой Оценщиком схемы согласования скорректированных стоимостей объектов-аналогов).

- если применяется доходный подход к оценке ЕОН и не вносятся какие-либо корректировки на различие в площадях земельных участков ЕОН-аналогов и земельного участка, относящегося к объекту оценки – результат будет отражать стоимость ОКС объекта оценки с земельным участком, площадь которого соответствует типичной плотности застройки на данном сегменте рынка.

4.5. Еще один метод оценки стоимости ОКС, основанный на модифицированном методе выделения для оценки земельных участков, предложен Крайниковой Т.В. и Лейфером Л.А. [6]:

Метод позволяет на основе традиционной процедуры регрессионного анализа, используя исходные данные о ценах продаж (предложений) ЕОН, площади земельных участков и ОКС, определить рыночную стоимость ОКС либо земельного участка.

5. Учет НДС в рыночной стоимости ОКС

Рыночная стоимость ОКС должна включать НДС по наиболее распространенной ставке 18%.

Основные аргументы в поддержку данной позиции:

- согласно ст. 3 Закона об оценке [7], рыночная стоимость представляет собой наиболее вероятную цену сделки, т.е. суммарные расходы покупателя, связанные с приобретением объекта. Величина рыночной стоимости не зависит от налогового режима конкретных сторон сделки – в ряде источников используется оборот «с учетом всех налогов»;

- наличие/отсутствие НДС – характеристика сделки, а не рыночной стоимости;

- при определении рыночной стоимости объекта оценки моделируется поведение типичного покупателя на рынке – наиболее типичной является ставка НДС в размере 18%.

К аналогичному выводу о необходимости учета НДС приходят и другие источники, например:

- Председатель Экспертного совета РОО Козырь Ю.В. [8];

- Оценщики, являющиеся авторами абсолютного большинства отчетов об определении кадастровой стоимости в 2013-2015 годах.

Обратим внимание, что анализ судебной практики позволил выявить одно определение Верховного Суда [9], в котором сделан противоположный вывод о том, что НДС учитывать не надо. Использована следующая аргументация: Федеральные стандарты оценки разработаны с учетом международных стандартов оценки ® в п. 34 «Принципы МСО» международных стандартов оценки указано, что рыночная стоимость является расчетной обменной ценой актива безотносительно расходов продавца на совершение продажи или расходов покупателя на совершение покупки и без поправок на какие-либо налоги, подлежащие уплате любой из сторон в результате совершения сделки ® определение рыночной стоимости без НДС не является нарушением.

Подобное определение видится ошибочным и, вероятно, является следствием того, что авторы анализа не разобрались в природе рыночной стоимости. Так, например, сама фраза «без поправок на какие-либо налоги» допускает неоднозначное толкование, поскольку «очистка» (неучет) НДС может рассматриваться в качестве такой поправки. Оценочному сообществу еще предстоит донести свою профессиональную позицию относительно наличия НДС в составе рыночной стоимости, как это сейчас происходит с вероятностным характером рыночной стоимости [10].

6. На что еще обращать внимание в отчетах об оценке

6.1. В отчете об оценке рекомендуется в явном виде указывать, что результаты оценки могут быть использованы только для целей установления кадастровой стоимости в размере рыночной. Данную информацию можно указать в задании на оценку, разделе ограничительных условий. В противном случае, возможны осложнения со стороны неквалифицированных и/или недобросовестных пользователей отчета об оценке, например, продажа здания вместе с приходящимся на него земельным участком по стоимости, определенной для ОКС.

6.2. В настоящее времярынок ОКС неразвит, «отсутствуют данные, позволяющие составить представление о ценах сделок и (или) предложений с сопоставимыми объектами». Во исполнение требований п. 11 ФСО №7 [11] в такой ситуации в качестве результатов «анализа основных факторов, влияющих на спрос, предложение и цены сопоставимых объектов» возможно указать, например:

- для затратного подхода – параметры рынка строительных работ / услуг / материалов (затраты на замещение / воспроизводство объектов-аналогов, величину прибыли предпринимателя);

- для сравнительного и доходного – данные первичного и вторичного рынка о продаже и сдаче в аренду соответствующих объектов недвижимости, а также о стоимости земельных участков.

6.3. При оценке помещений в качестве ОКС может возникать дополнительный методический вопрос – как определить площадь земельного участка, приходящегося на оцениваемый ОКС? Возможны следующие варианты:

- использовать данные свидетельства о праве собственности, в котором прямо указано, какая доля в общей долевой собственности земельного участка принадлежит собственнику ОКС-помещения. Отметим, что данная информация не всегда есть в распоряжении Оценщика;

- разделить площадь земельного участка пропорционально доле площади оцениваемого ОКС-помещения в площади всех улучшений, расположенных на данном земельном участке. В данном случае следует обратить внимание на тип учитываемой площади (общая, полезная, помещения общего пользования), а также сформировать соответствующие допущение / ограничение.

В зависимости от объема поступающих предложений по развитию данной статьи она может быть развернута как до уровня Методических рекомендаций, так и до пакета материалов, включающего конкретные примеры и расчетные модели, например, в Excel. Предложения принимаются на почту imo@srosovet.ru

Авторы выражают благодарность Лебединскому Владимиру Игоревичу за помощь в подготовке статьи.

Москва, сентябрь 2015 года

Список источников

- Кадастровые войны в Татарстане – [Электронный ресурс] // srosovet.ru: сайт НП «СРОО «Экспертный совет».

- Градостроительный Кодекс Российской Федерации от 29.12.2004 г. №190-ФЗ.

- Гражданский Кодекс Российской Федерации. Часть 1 от 30.11.1994 г. № 51-ФЗ.

- Федеральный стандарт оценки «Оценка недвижимости (ФСО № 7)», утвержден приказом Минэкономразвития России от 25.09.2014 г. №611.

- Земельный кодекс Российской Федерации от 25.10.2001 г. №136-ФЗ.

- Крайникова Т.В., Лейфер Л.А. Анализ применения модифицированного метода выделения для оценки земельных участков и объектов капитального строительства для целей оспаривания государственной кадастровой оценки // доклад на VIII Поволжской научно-практическая конференции оценщиков «Статистические методы массовой и индивидуальной оценки. Проблемы точности и неопределённости». Нижний Новгород, 10-12 июня 2015 г.

- Федеральный закон от 29.07.1998 г. «Об оценочной деятельности в Российской Федерации» № 135-ФЗ.

- Ю.В. Козырь. К вопросу об учете НДС при оценке рыночной стоимости имущества – [Электронный ресурс] // appraiser.ru: Вестник оценщика APPRAISER.RU.

- Определение Верховного Суда Российской Федерации от 22.04.2015 г. № 5-АПГ15-10.

- Практические рекомендации по определению возможных границ интервала итоговой стоимости перейти – [Электронный ресурс] // srosovet.ru: сайт НП «СРОО «Экспертный совет».

- Федеральный стандарт оценки «Оценка недвижимости (ФСО № 7)», утвержден приказом Минэкономразвития России от 25.09.2014 г. №611.

Материалы по теме:

- статья «К вопросу оценки рыночной стоимости объектов капитального строительства»;

- методические материалы;

- раздел сайта, посвященный оспариванию кадастровой стоимости.