Новости

Проект Методических рекомендаций по оценке рыночной стоимости прав требования задолженности

В рамках развития методического обеспечения членов Партнерства подготовлен проект Методический рекомендаций по оценке прав требования задолженности. Документ планируется обсудить на очном заседании Экспертного совета Партнерства 11.01.2017 г.

Предлагаем принять участие в обсуждении документа. Замечания и предложения по его развитию принимаются на почту imo@srosovet.ru. В письмах желательно указывать конкретные предложения, например, уточненные формулировки.

Особенности документа:

- даны конкретные подробные рекомендации по описанию объекта оценки;

- даны конкретные предложения по учету отдельных ценообразующих параметров расчета;

- указаны возможные источники рыночных данных, приведена профильная аналитическая и статистическая информация;

- представлены примеры расчетных моделей в формате MS Excel.

На текущем этапе ряд проблем требует дополнительной проработки. Например, существующее состояние рынка (доступность соответствующей информации и ее достоверность) таково, что отсутствует возможность прямого учета ряда ценообразующих параметров объекта оценки.

Методические рекомендации в формате MS Word, расчетные приложения: раз, два.

Методические рекомендации

по оценке рыночной стоимости прав требования задолженности

1. Вводные положения

1.1. Настоящие Методические рекомендации (далее – МР) разработаны в целях повышения качества результатов оказания услуг по определению рыночной стоимости права требования задолженности (далее – Задолженность).

Акцент в МР сделан на оценку Задолженности юридических лиц. Методическая часть МР, с некоторыми ограничениями, может быть применена и при оценке Задолженности физических лиц.

1.2. Целевой аудиторией МР являются Оценщики. Отдельные положения МР могут быть использованы судебными экспертами; лицами, в должностные обязанности которых входит формирование суждения о рыночной стоимости Задолженности, контроль качества результатов оказания соответствующих услуг по оценке; представителями образовательных учреждений, осуществляющих подготовку профильных специалистов.

1.3. МР носят рекомендательный характер. Оценщик самостоятельно принимает решение о применимости МР или их отдельных положений к оценке рыночной стоимости конкретной Задолженности.

1.4. МР имеют практическую направленность:

- структура соответствует «хронологии» формирования отчета об оценке;

- в приложениях 1 – 4 указаны возможные источники рыночных данных, приведена профильная аналитическая и статистическая информация;

- в приложениях 5, 6 представлены примеры расчетных моделей в формате MS Excel.

2. Описание объекта оценки

2.1. Возможность рыночного оборота прав требования задолженности установлена ст. 388 [1]. В соответствии с положениями ст. 5 [2] объект оценки может быть сформирован как «права требования по ... договору …».

2.2. Для идентификации Задолженности в отчете об оценке указывается:

|

№ п/п |

Параметр |

Комментарий |

|

1 |

Объем прав и условия |

согласно статьи 384 ГК РФ |

|

2 |

Размер задолженности |

С выделением:

|

|

3 |

Идентификация должника |

Полное наименование, ОГРН, место нахождения, контактная информация |

|

4 |

Правоустанавливающие / правоподтверждающие документы |

Основание для возникновения задолженности (например: договор, решение суда). Для договора указываются:

|

2.3. Типичные существенные ценообразующие параметры Задолженности:

|

№ п/п |

Параметр |

Комментарий |

Влияние на рыночную стоимость Задолженности |

|

1 |

Размер задолженности |

см. п. 2.2 |

↑ размер – ↑ стоимость |

|

2 |

Дата возврата |

В соответствии с условиями документов Заказчика или допущений Оценщика |

↑ срок – ↓ стоимость |

|

Параметры, характеризующие вероятность возврата |

|||

|

3 |

Качество правоустанавливающих / правоподтверждающих документов |

Ненадлежащее оформление документов снижает эффективность претензионной работы |

↑ качество – ↑ стоимость |

|

4 |

Наличие и продолжительность просрочки |

|

↑ просрочка – ↓ стоимость |

|

5 |

Согласие должника с фактом наличия задолженности и принятые должником меры |

В т.ч. информация о порядке и суммах погашения задолженности до даты оценки, об инициативах должника по реструктуризации задолженности |

есть согласие – ↑ стоимость |

|

6 |

Финансовое состояние должника |

Важно не только значение коэффициентов, характеризующих финансовое состояние, на дату оценки, но их динамика – как ретроспективная, |

↑ состояние – ↑ стоимость |

|

7 |

Наличие и характеристики обеспечения Задолженности в виде залога |

см. п. 2.5, 6.5.5 |

есть обеспечение – ↑ стоимость, ↑ стоимость обеспечения – ↑ стоимость, ↑ ликвидность обеспечения – ↑ стоимость |

|

8 |

Наличие и характеристики обеспечения Задолженности в виде поручительства |

см. п. 2.6 |

есть обеспечение – ↑ стоимость, ↑ стоимость обеспечения – ↑ стоимость, ↑ ликвидность обеспечения – ↑ стоимость |

|

9 |

Проделанная кредитором претензионная работа и ее результаты |

Внесудебные процедуры и судебные разбирательства, в т.ч. заключенные соглашения о реструктуризации задолженности |

есть судебное решение – ↑ стоимость, ↑ уровень судебной инстанции – ↑ стоимость |

|

10 |

Общая сумма кредиторской задолженности должника, очередь погашения требований, к которой относится объект оценки |

С указанием сумм задолженностей по каждой из очередей |

↑ кредиторов – ↓ стоимость, ↑ обязательства перед прочими кредиторами – ↑очередь – ↓ стоимость |

|

11 |

Истечение срока исковой давности |

|

срок истек: стоимость стремится к 0 |

2.4. Применительно к оценке конкретной Задолженности существенными могут быть дополнительные ценообразующие параметры, не указанные в п. 2.3.

2.5. При обеспечении Задолженности залогом в отчете об оценке приводится его описание с учетом требований профильного ФСО для оценки соответствующего вида объектов оценки (например, если предметом залога является земельный участок – ФСО №7).

2.6. При обеспечении Задолженности поручительством в отчете об оценке указываются существенные условия договора поручительства: идентификация поручителя; порядок взыскания обеспечения; характеристика имущества поручителя, его доходоприносящей деятельности, наличие обязательств по иным договорам поручительства и пр.

2.7. В ряде случаев анализ юридической документации, подтверждающей право требования кредитора и/или наличия обеспечения, требует глубоких знаний норм различных отраслей права, лежащих вне компетенций Оценщика. В подобных ситуациях рекомендуется привлечение профильных специалистов либо ограничение объемов исследования в задании на оценку [4].

2.8. Сложившиеся правила делового оборота при оценке Задолженности включают действия Оценщика по анализу следующих источников информации по ценообразующим параметрам объекта оценки и рыночной конъюнктуре:

- заказчик оценки;

- должник и его бенефициары;

- органы государственной власти, имеющие отношение к деятельности должника;

- профильные аналитические материалы и обзоры;

- площадки, на которых размещаются оферты по продаже сопоставимой Задолженности;

- организации, занимающиеся взысканием долгов;

- профильные эксперты;

- методические и учебные материалы.

2.9. При отсутствии существенной информации об объекте оценки Оценщику рекомендуется отказаться от проведения оценки.

При отсутствии информации, которая может является существенной при оценке аналогичной Задолженности, в отчете об оценке рекомендуется представить:

- описание выполненных Оценщиком действий по получению этой информации с указанием причин невозможности ее получения и связанных с этим допущений;

- анализ возможного влияния отсутствующей информации на стоимость объекта оценки (изменения стоимости в случае, если информация будет получена).

3. Проведение анализа рынка

3.1. В зависимости от значений ценообразующих параметров выделяют две основные группы Задолженности:

- Задолженность с признаками высокой вероятности ее взыскания при условии выполнения кредитором надлежащей претензионной работы (соответствующей типичным правилам, сложившимся на рынке при работе с аналогичной Задолженностью);

- Задолженность, вероятность взыскания которой незначительна (далее – проблемная Задолженность).

3.2. Значения типовых ценообразующих параметров, свидетельствующих о наличии признаков проблемной Задолженности:

|

Ценообразующий параметр |

Значение, свидетельствующее о наличии признака проблемной задолженности |

Рыночный дисконт к номиналу долга |

Комментарий |

|

Размер задолженности |

До 4 МРОТ |

стремиться к 100% (при отсутствии положительного для кредитора судебного решения) |

При незначительных суммах долга работа по его взысканию обычно нецелесообразна. Пороговое значение ≈ соответствует 50% от величины средней месячной заработной платы юриста в регионе. Информация о величине заработной платы в конкретном регионе может быть получена из профильных источников, например, hh.ru. |

|

Состав и качество право-устанавливающих / право-подтверждающих документов |

Документы отсутствуют либо оформлены ненадлежащим образом |

стремиться к 100% |

Отсутствие документов, подтверждающих долг, либо их ненадлежащее оформление (например, у подписантов отсутствовали необходимые полномочия, не получены корпоративные одобрения) снижают эффективность претензионной работы. |

|

Наличие судебного решения |

Наличие отрицательного для кредитора судебного решения, вступившего в законную силу |

стремиться к 100% |

Отрицательные для кредитора судебные решения делают возможным погашение долга только при условии их пересмотра вышестоящими судебными инстанциями либо в добровольном со стороны должника порядке. Сроки пересмотра решения в вышестоящей инстанции, стоимость пересмотра, а также вероятность добровольного погашения таковы, что обычно дисконт ® 100%. |

|

Истечение срока исковой давности |

Срок исковой давности истек |

стремиться к 100% |

После истечения срока исковой давности заинтересованное лицо утрачивает возможность требовать в судебном порядке принудительной защиты нарушенного права. |

|

Финансовое состояние должника |

1. Должник является банкротом. Задолженность отнесена к третьей реестровой очереди. Требования кредитора не обеспечены залогом. 2. Актуальные данные о финансовом состоянии должника отсутствуют. |

> 90% (в зависимости |

Обычно отсутствие информации о финансовом состоянии должника свидетельствует о том, что он не имеет возможности выполнить обязательства по долгу или намерен их избежать и имеет соответствующие возможности. Вышеописанное относится к ситуации, когда Оценщик предпринял все необходимые действия для получения такой информации (см. п. 2.7). |

3.3. Анализ рынка объекта оценки проводится преимущественно для того сегмента рынка, к которому относится оцениваемая Задолженность (п. 3.1).

3.4. Анализ рынка рекомендуется проводить с учетом типовых ценообразующих параметров (п. 2.3), выявляя направление и интенсивность их влияния на стоимость.

Как правило, для представленной на рынке проблемной Задолженности доступна информация по меньшему количеству ценообразующих параметров, чем для Задолженности с признаками высокой вероятности возврата.

3.5. Возможные источники информации для анализа рынка Задолженности приведены в приложении 2.

3.6. При обеспечении Задолженности залогом или поручительством в отчете об оценке рекомендуется привести анализ того сегмента рынка, к которому относятся соответствующее имущество и доходоприносящая деятельность поручителя. Объем анализа устанавливается с учетом профильного ФСО, регулирующего оценку соответствующего вида объектов оценки (см. п. 2.5).

4. Выбор подходов и методов оценки

4.1. Сравнительный подход применяется для оценки Задолженности, когда имеющаяся в распоряжении Оценщика информация позволяет осуществить выбор объектов-аналогов (продажа сопоставимой Задолженности), а также учесть различие в значениях ценообразующих параметров объекта оценки и объектов-аналогов. Как правило, сравнительный подход является основным при оценке проблемной Задолженности.

4.2. Доходный подход применяется для оценки Задолженности, когда имеющаяся в распоряжении Оценщика информация позволяет построить прогноз денежных потоков, связанных с ее погашением. Для оценки Задолженности, обеспеченной залогом или поручительством, как правило, применяется доходный подход к оценке, поскольку:

- совокупность параметров залога и финансового состояния поручителей уникальна, что затрудняет подбор объектов-аналогов, а также внесение соответствующих корректировок;

- процесс погашения задолженности за счет залогового обеспечения и/или средств поручителей, как правило, значительно распределен во времени.

4.3. Затратный подход к оценке Задолженности, как правило, не применяется.

4.4. Выбор подходов (методов) к оценке основывается на анализе: достаточности и достоверности доступной для проведения оценки информации, а также возможной погрешности результатов расчетов по конкретному подходу (методу) к оценке.

4.5. Вывод о невозможности применения сравнительного или доходного подхода к оценке в связи с отсутствием необходимой информации рекомендуется сопровождать описанием источников информации, проанализированных Оценщиком, а также пояснением, какой именно информации не хватает.

4.6. Оценка портфельной Задолженности (совокупности Задолженностей) может осуществляться:

- через индивидуальную оценку каждой Задолженности с последующим внесением корректировки на масштаб всего портфеля (при необходимости);

- единым портфелем, в случае сопоставимости значений существенных ценообразующих параметров.

5. Применение сравнительного подхода к оценке

5.1. Для повышения точности расчетов рекомендуется использовать информацию о рыночных ценах сделок с объектами-аналогами по состоянию на дату оценки или на близкую к ней дату. При отсутствии информации по ценам сделок возможно использовать информацию по ценам предложений с внесением соответствующих корректировок (при необходимости).

5.2. Не рекомендуется использовать информацию о ценах сделок (предложений) с объектами-аналогами, когда соответствующие сделки:

- совершены между взаимозависимыми сторонами (например, в судебных решениях арбитражных судов могут встречаться сделки по продаже Задолженности по номиналу; значительная часть таких сделок обусловлена зависимостью покупателя от продавца);

- совершены по инвестиционной стоимости (например, когда передача прав требования приводила к смене контроля над компанией-банкротом);

- совершены по ликвидационной стоимости (при сроке экспозиции, отличном от рыночного).

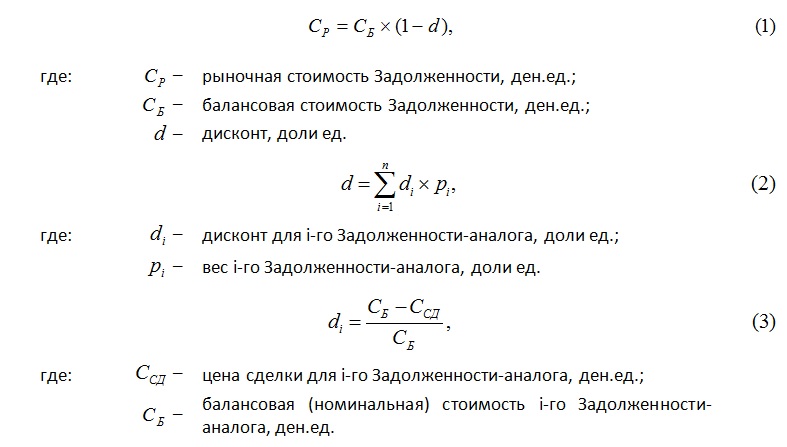

5.3. В общем виде, расчет рыночной стоимости прав требования задолженности по сравнительному подходу к оценке осуществляется по следующим формулам:

5.4. В теории, различия между объектом оценки и объектом-аналогом по существенным ценообразующим параметрам (п. 2.3) должны быть устранены за счет внесения соответствующих корректировок. В практике, имеющаяся на рынке информация не позволяет обосновать величину корректировки на различие по большинству ценообразующих параметров. В подобной ситуации различия в ценообразующих параметрах учитываются на этапе отбора объектов-аналогов – формируется выборка объектов-аналогов, значения ценообразующих параметров которых максимально близки к значениям объекта оценки. В дальнейших расчетах используются средние значения показателей по выборке (например, дисконт).

5.5. Пример расчетной модели для сравнительного подхода к оценке в формате MS Excel приведен в приложении 5.

6. Применение доходного подхода к оценке

6.1. Основные виды поступлений средств в счет погашения Задолженности: возврат основной суммы, оплата процентов, штрафов и пеней.

6.2. Основные источники поступления средств в счет погашения Задолженности:

6.2.1. Свободные денежные средства должника;

6.2.2. Денежные средства от продажи залогового обеспечения либо другого имущества должника (по решению суда);

6.2.3. Денежные средства от будущей деятельности должника. Решение об использовании данного источника обычно принимается кредитором совместно с должником, фиксируется в соглашении о реструктуризации задолженности и встречается в случаях, когда продажа залогового обеспечения затруднена, например:

- залоговое обеспечение представлено узкоспециализированным имуществом, продажа которого обычно происходит совместно с прочими элементами имущественного комплекса, которые не входят в состав залогового обеспечения;

- должником является градообразующее предприятие либо другое предприятие, прекращение деятельности которого маловероятно.

Обычно п. 6.2.2 и 6.2.3 являются взаимоисключающими.

6.2.4. Денежные средства от поручителей (варианты – аналогично п.п. 6.2.1 – 6.2.3).

6.3. Основные виды расходов, связанные с взысканием Задолженности: оплата услуг юристов, судебные издержки.

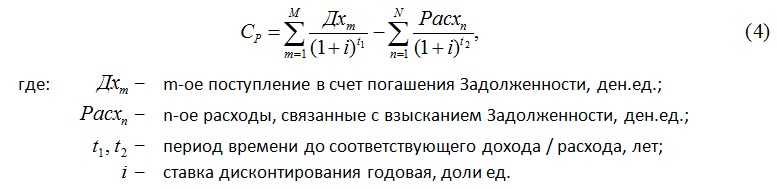

6.4. В общем виде, по доходному подходу к оценке рыночная стоимость прав требования задолженности определяется по формуле:

6.5. Распределение денежных потоков во времени:

6.5.1. При отсутствии спора и наличии обоснованных доказательств надлежащей добросовестности должника Оценщик может ориентироваться на срок погашения Задолженности, установленный договором или действующим законодательством.

6.5.2. Период дисконтирования для денежных потоков от реализации залога определяется:

- с учетом срока, установленного в соответствующем договоре – при внесудебном урегулировании;

- с учетом типичного срока экспозиции для рыночных условий – при судебном урегулировании.

6.5.3. Распределение денежных потоков от доходоприносящей деятельности должника и/или поручителя учитывает фактические возможности и перспективы указанной деятельности по генерации доходов (например, ежемесячный платеж в счет погашения Задолженности в размере среднемесячного свободного денежного потока предприятия за сопоставимый ретроспективный период).

6.5.4. Урегулирование задолженности может происходить во внесудебном либо судебном порядке. Выбор порядка осуществляется на основе анализа вероятности возврата задолженности (п. 2.3 и приложение 2, 4). Типичные сроки различных процедур по взысканию задолженности приведены в приложении 3.

6.5.5. Если предметы залога обеспечивают обязательства по нескольким кредитным договорам, распределение учитывает очередность погашения требований. Согласно ст. 342 [1] требования последующего залогодержателя удовлетворяются из стоимости имущества после удовлетворения требований предшествующих залогодержателей.

6.6. Вероятность возврата Задолженности может быть учтена:

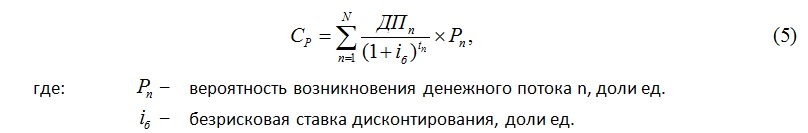

6.6.1. Через отдельный коэффициент, характеризующий вероятность возврата (приоритетный вариант). В этом случае величина ставки дисконтирования не учитывает риск невозврата задолженности сверх безрисковой составляющей. Источники информации для определения вероятности невозврата приведены в приложении 2, значения вероятности для отдельных ситуаций – в приложении 4. Выражение (4) принимает следующий вид:

6.6.2. Через ставку дисконтирования, величина которой помимо безрисковой составляющей учитывает дополнительный риск невозврата конкретной Задолженности. На практике реализация данного варианта затруднена, поскольку существующие методики определения указанного дополнительного риска не обеспечивают достаточную достоверность результата.

6.7. Пример расчетной модели для доходного подхода к оценке в формате MS Excel приведен в приложении 6.

7. Заключительные положения

7.1. Итоговая величина рыночной стоимости прав требования задолженности НДС не облагается. При учете в расчетной модели денежных потоков от реализации залогового имущества и/или от поручителей следует обращать внимание, что они могут как включать, так и не включать НДС. Например, применительно к имуществу юридических лиц, находящихся на общей системе налогообложения:

7.1.1. Если прогнозируется модель исполнительного производства, то стоимость залогового имущества и прочих активов, приходящихся на возмещение требований по кредитным договорам, принимается без учета НДС (п. 4 ст.161 [3]). Т.е. после реализации имущества на торгах, организатор торгов или сам должник уплачивает НДС, а кредитор в погашение долга эту сумму не получит.

7.1.2. Если прогнозируется модель банкротства, то используется стоимость залогового имущества с учетом НДС. Т.е. после реализации имущества на торгах, на выплату кредиторам направляется в т.ч. НДС от сделки (п.п. 15 п. 2 ст. 146 [3] и [5]).

7.2. Итоговый результат расчета рекомендуется представить в округленном виде согласно [6].

7.3. Рыночная стоимость Задолженности не может быть равна нулю. Из определения рыночной стоимости следует, что это стоимость в обмене, то есть при продаже. Передача объекта бесплатно, или с доплатой трактуется ст.572 [1] как «безвозмездная передача» или «дарение». Для «продажи» (то есть для составления имеющего юридическую силу договора) нужна конкретная сумма (ст.454 [1]). Если результаты расчетов свидетельствуют о том, что рыночная стоимость Задолженности ® нулю, итоговую величину рыночной стоимости Задолженности в отчете об оценке следует указывать на уровне минимальной положительной величины. Например, в размере одной денежной единицы Российской Федерации (одного рубля).

7.4. При составлении отчета об оценке рыночной стоимости Задолженности Оценщик обязан соблюдать требования ФСО № 1 – 3.

7.5. Статистическая рыночная информация и ссылки на источники информации, представленные в МР, будут периодически актуализироваться и размещаться на сайте srosovet.ru.

7.6. Адрес для замечаний и предложений по развитию МР: imo@srosovet.ru.

7.7. Авторы: Ильин Максим Олегович, Котов Денис Иванович.

Авторы выражаю благодарность за помощь в подготовке МР: Другаченок Елене Ефимовне, Калинкиной Кире Евгеньевне, Лебединскому Владимиру Игоревичу, Некрасовой Елене Николаевне.

Список источников

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 г. № 51-ФЗ.

2. Федеральный закон «Об оценочной деятельности в Российской Федерации» от 29.07.1998 г. №135-ФЗ.

3. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 г. №117-ФЗ.

4. Рекомендации по формированию раздела «Допущения и ограничения» // НП «СРОО «Экспертный совет». 2016. URL: http://srosovet.ru/activities/Metod/ (дата обращения: 30.12.2016).

5. Определение Конституционного Суда Российской Федерации от 10.11.2016 г. № 2561-О.

6. Методические разъяснения по вопросу округления итоговой величины стоимости объекта оценки // НП «СРОО «Экспертный совет». 2016. URL: http://srosovet.ru/activities/Metod/ (дата обращения: 30.12.2016).